不良債務飆升至近1萬億美元

今年美國破產公司數量達到新高,,航空、餐飲和酒店行業的損失需要數年才能修復,2020年快過去了,但鬧劇還在上演。

華利安投行(Houlihan Lokey Inc。)美國重組部門高級成員布里安說:

“如果公司不大幅削減債務,尋求新的現金流,即使重組也救不了它們。現在所做的一切實際上只是在改變所有權而已,讓一頭跛驢回爐再造并不能讓它成為賽馬。”

在企業瀕臨破產時,有些債權人會“插隊”要求優先還款,損害其他債權人的利益,訴訟由此發生。美國私募機構Apollo Global Management和不良資產投資機構Oaktree Capital就遭遇了這樣的事情。

有的投資機構更加過分。對沖機構Marble Ridge Capital LP創始人Dan Kamensky利用自己在投資銀行美國富瑞金融集團(Jefferies LLC)的影響力,試圖操縱對破產零售商Neiman Marcus Group Ltd。一部分資產的競購。之后Kamensky被捕,并被指控犯有證券欺詐、電信欺詐、敲詐勒索和妨礙司法公正罪。

截至今年4月,全球并購交易與去年同期相比下降了近三分之一。

由于新冠病毒在美國肆虐,潛在投資方開始逃跑,使得美國的并購和融資協議被切斷資金來源。

而且今年關于并購的訴訟案件明顯增多了,包括軟銀集團對WeWork Cos。的30億美元收購案,美國私募機構Sycamore Partners對維密母公司L Brands Inc。的股權收購等都存在爭議。破產公司也未能幸免:今年3月,一名法官否決了允許EP Energy Corp。通過重組計劃削減數十億美元債務的法令。

股市債市怪象橫生

到今年9月,公司債券發行量創下了新高。

幸好,美聯儲的印鈔潮抑制了違約率的上升,市場也接收到了美聯儲的救市信號,紛紛提供信貸,拯救了瀕臨破產的公司。

即便在飽受疫情打擊的郵輪行業,嘉年華郵輪集團(Carnival Corp。)及其同行在疫情爆發后也能籌集到數十億美元的資金,讓那些期望從大規模拋售中獲利的投資者撲了個空。

不過橡樹資本聯合創始人霍華德馬克斯就有先見之明。作為不良資產的投資大師,他雖然認為人們不可能完美預測經濟的低迷時機,但卻把握住了三月底美股觸底時的投資機會。

還有一個怪象,疫情期間,破產公司的股票竟受到散戶的熱捧。他們蜂擁至羅賓漢(Robinhood)這樣的線上交易平臺進行短線交易。

其股價較申請破產時上漲了一倍以上。

舉例來說,美國租車品牌赫茲全球控股 (Hertz Global Holdings Inc。)轉向線上平臺后,

不過由于擔心監管機構介入,赫茲取消了這一計劃。在智能手機時代,這些線上交易平臺使投資“游戲化”,但飽受非議。

零售業正值寒冬,有人歡喜有人愁

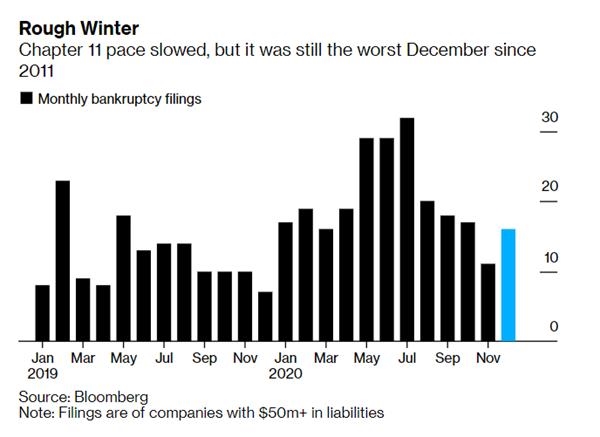

今年美國大約有36家零售連鎖店申請破產

根據彭博社匯編的數據,。

停業銷售(即店鋪結業前的最后大甩賣)一般來說有助于零售企業恢復收入維持運營,并償還債務,但在疫情時代,這恐怕只會讓企業面臨清算。

零售業的災難也打擊了很多大型商場的母公司,美國今年已有兩家房地產公司同時倒閉,這兩家公司總共占據了全美約8700萬平方英尺的房地產市場。

另外一些還正常運轉的房地產公司選擇通過合伙協議收購零售商租戶。這是對零售商的加倍下注,也是為了保持來自大租戶的租金收入。對此持懷疑態度的人很多,不過也有房地產公司取得了成功。

要是押注失誤了,也是要付出代價的。

8月,花旗集團將一筆高達9億美元的自有資金轉入了化妝品公司露華濃債權人的賬戶上,雖然露華濃公司因此避免了破產,但是殊不知該公司并沒有能力償還債務,這對花旗來說代價高昂。目前花旗公司起訴了10家資產管理公司,收回了大約4億美元,但是“支付失誤”這個說法顯然站不住腳。

關鍵詞:

責任編輯:Rex_08

營業執照公示信息

營業執照公示信息